Definition Einzelfactoring

Mit Einzelfactoring verkaufen Sie einzelne Forderungen, ab einem Gesamtvolumen i.H.v. 250 T€ p.a.. Sie verkaufen Forderungen eines einzelnen Debitors fortlaufend oder eines bestimmten Projekts (oft beim VOB Factoring) und erhalten eine 90 - 100% Sofortauszahlung des Rechnungsbetrages, den Rest nach Zahlung des Debitors.

Einzelfactoring eignet sich auch bestens zur Nutzung als Ultimo-Factoring (ab 500 T€ Rechnungssumme). Dies ist der einmalige Forderungsverkauf zum Bilanzstichtag. Die Leistung muss verifizierbar und darf zum Zeitpunkt der Rechnungsstellung nicht bereits fällig sein.

Einzelfactoring Varianten

Sie erhalten Einzelfactoring als offenes, bei guter Bonität auch als Stilles Factoring, ohne Offenlegung an den Debitor, jedoch immer inklusive Debitorenmanagement und Mahnwesen. Einzelfactoring sollte grundsätzlich vor Projektstart, nicht im Nachhinein beantragt werden.

Eine interessante und preiswerte Variante könnte das Selektive Factoring für preisbewußte Unternehmer sein. Hier legen Sie eine Auswahl von Debitoren fest, deren Forderungen Sie dann zukünftig aber fortlaufend verkaufen. Selektives Factoring reduziert die Kosten nachhaltig, entlastet das Führen der Debitorenkonten in der Buchhaltung und es gibt mehr Anbieter hierfür.

Frische Liquidität auf Knopfdruck

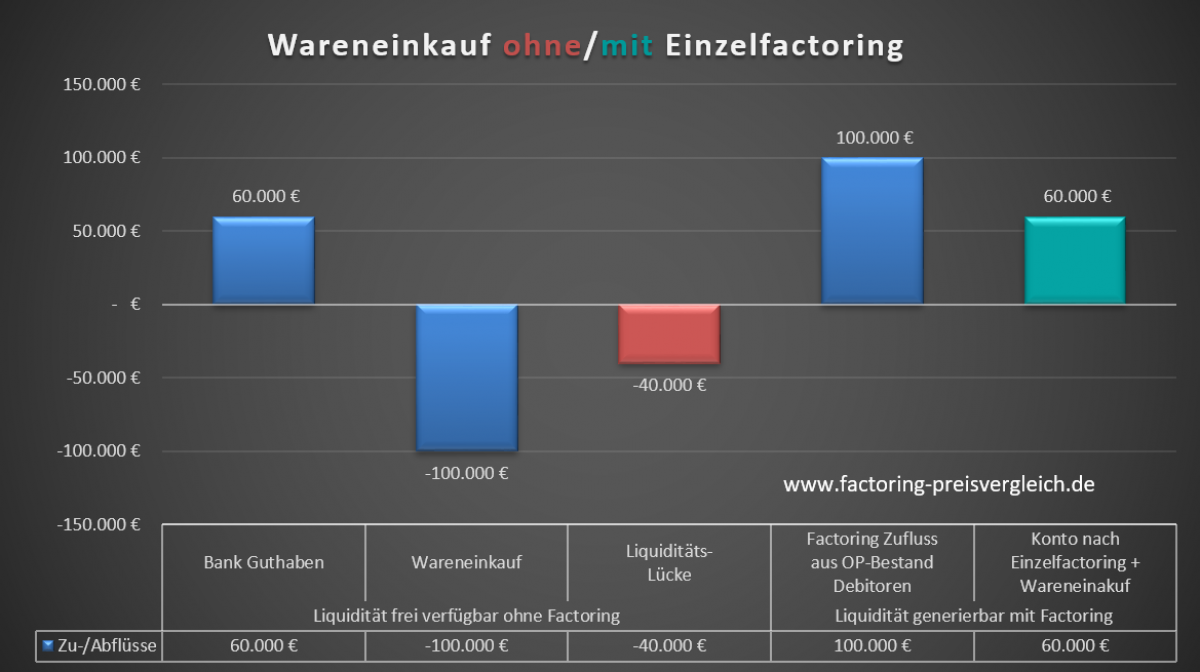

Zahlreiche Unternehmer nutzen die neu gewonnene Liquidität zur Finanzierung des Wareneinkaufs, zur Auftrags- und Projektfinanzierung oder für andere betriebliche Investitionen, ohne Stellung banküblicher Sicherheiten.

Mit Einzelfactoring können Sie Ihre Wareneinkäufe zukünftig aus den noch offenen Forderungen auf Debitorenseite zahlen. Sie schonen oder reduzieren Ihre Kreditlinien, bauen kurzfristige Verbindlichkeiten ab und ersparen sich die immer wieder erfrischenden Gespräche mit Ihrem Bankberater.

Sie realisieren ggfs. Skontoerträge, wo dies bisher nicht möglich war und erhöhen den finanziellen Freiraum. Sie verkaufen immer dann selektiv Forderungen, wenn zusätzliche Liquidität gewünscht wird.

Wer kann Einzelfactoring nutzen?

Auch beim Einzelfactoring gilt es bestimmte Annahmekriterien und Ausschlüsse zu beachten. Sollten Sie für sich eine der folgenden Ausschlusskriterien feststellen, bieten wir Ihnen ab 400 T€ Jahresumsatz alternative Factoring-Lösungen unter Factoring-Vergleichsportal an.

Ausschlüsse beim Einzelfactoring:

- Forderungen, die bereits überfällig sind

- Strittige Forderungen oder Forderungen deren Leistung nicht zu 100% Einrede frei abgenommen wurde

- Junge Unternehmen, die weniger als 6 Monate operativ tätig sind

- Unternehmen mit weniger als 250 T€ Factoring-Planumsatz p.a.

- Ankauf von VOB-Forderungen, Teil- oder Abschlusszahlungen von bereits begonnenen Aufträgen, sowie Forderungen aus dem Bauhauptgewerbe

- Forderungen aus E-Commerce, B2C-Geschäften und Web-Shops, sowie aus Beratungsdienstleistungen, Vermittlungsprovisionen und jede Art von "Rechnungspicking"

Bilanzoptimierung durch Einzelfactoring

Einzelfactoring kann als Ultimo-Factoring zur Bilanzoptimierung genutzt werden. Hierbei werden ausgesuchte Forderungen einmalig zum Bilanzstichtag verkauft mit dem Ziel die Eigenkapitalquote zu verbessern.

In unserem Beispiel erfolgt der Rechnungsverkauf mit einer Erstauszahlung i.H.v. 90% der Rechnungsbeträge (10% Sperrbetrag für etwaige Rechnungskürzungen). Der offene Forderungsbestand wird in der Bilanz um 540 T€ auf 60 T€ abgebaut (s. Grafik). Die generierte Liquidität wird auf der Passiv Seite zum Abbau von Lieferanten- (hier 390 T€) und Bankverbindlichkeiten (hier 150 T€) verwendet (s. Grafik)

Dadurch verkürzt ich die Bilanzsumme von 1 Mio. € auf 460 T€, wodurch sich die bilanzielle Eigenkapitalquote von 10% auf 21,74% erhöht (Berechnung = Kapital/Bilanzsumme). So erklärt sich der Bilanzeffekt durch die Nutzung von Einzelfactoring zum Bilanzstichtag.

Der Bilanz verkürzenden Effekt und die Erhöhung der Eigenkapitalquote werden durch die Veränderungen der markierten Positionen (Konten) herbeigeführt.

Mit Factoring werden grundsätzliche sowohl der Debitoren Forderungsbestand als auch Verbindlichkeiten (Lieferanten oder Bank) abgebaut. Dadurch wird die Bilanzsumme verkürzt.

So funktionert Bilanzverkürzung mit Factoring

Die Bilanzpositionen sind zum besseren Verständnis sehr vereinfacht dargestellt.

| Bilanz OHNE Factoring Nutzung | |||

| Aktiva | Passiva | ||

| Anlagevermögen | 200.000 € | Bankverbindlichkeiten | 350.000 € |

| Sonstige Aktiva | 200.000 € | Sonstige Passiva | 50.000 € |

| Forderungen Debitoren | 600.000 € | Verbindlichkeiten Kreditoren | 500.000 € |

| Kapital | 100.000 € | ||

| Bilanzsumme | 1.000.000 € | 1.000.000 € | |

| vor Bilanzverkürzung | Eigenkapitalquote = 10,00% | (= Kapital/Bilanzsumme) | |

| Bilanz MIT Factoring Nutzung | |||

| Aktiva | Passiva | ||

| Anlagevermögen | 200.000 € | Bankverbindlichkeiten | 200.000 € |

| Sonstige Aktiva | 200.000 € | Sonstige Passiva | 50.000 € |

| Forderungen an Factor | 60.000 € | Verbindlichkeiten Kreditoren | 110.000 € |

| Kapital | 100.000 € | ||

| Bilanzsumme | 460.000 € | 460.000 € | |

| nach Bilanzverkürzung | Eigenkapitalquote = 21,74% | (= Kapital/Bilanzsumme) | |

Bei der Erläuterung handelt es sich in keinster Weise um eine steuerliche oder rechtliche Beratung. Zu steuerlichen Fragen halten Sie bitte Rücksprache mit Ihrem Steuerberater oder WP.

Einzelfactoring oder Kontokorrentkredit?

Ein Kosten-Vergleich zwischen Einzelfactoring und Kontokorrentkredit ist auf Grund der sehr unterschiedlichen Funktionen und erforderlichen Sicherheiten nicht fair. Da wir von Unternehmern immer wieder auf die Kostendifferenz angesprochen werden stellen wir Ihnen einen transparenten Vergleich der Besonderheiten und Unterschiede vor.

Ein Kontokorrentkredit ist in aller Regel preiswerter als Einzelfactoring. Sind jedoch Schnelligkeit bei der Umsetzung, Optimierung der Bilanzkennzahlen und Sicherheiten Stellung wichtig, stellt Einkaufsfactoring die bessere Wahl dar, um rasch Liquidität zu generieren.

Wir empfehlen die sinnvolle Kombination beider Finanzierungsvarianten. Wir beraten Sie gerne im Rahmen einer ganzheitlichen Finanzierungsstrategie.

Vergleich Einzelfactoring vs. Kontokorrentkredit

| Merkmale (www.factoring-preisvergleich.de) | Einzelfactoring | Kontokorrentkredit |

| Liquidität ohne Prüfung von Bilanzen, BWA, Bankenspiegel, etc. | Ja | Nein |

| Keine Stellung harter Sicherheiten / Bürgschaften | Ja | Nein |

| Liquiditätszufluss erhöht die Eigenkapitalquote | Ja | Nein |

| Forderungsausfallschutz kann vereinbart werden | Ja | Nein |

| Erhaltene Liquidität muss nicht zurückgezahlt werden | Ja | Nein |

| Reduziert den Verschuldungsgrad des Unternehmens | Ja | Nein |

| Verbesserung des Banken Rating Score (⇒ Bilanzverkürzung) | Ja | Nein |

| Offene Debitoren-Forderungen werden zu 100% finanziert | Ja | Nein |

| Finanzierungslinie wächst mit Einreichung neuer Rechnungen "automatisch" mit (bei entsprechendem WKV-Limit) | JA | Nein |

| Bearbeitungsdauer ⇒ Anfrage bis zur Auszahlung | 14-21 Tage | ??? |

Factoring Preisvergleich - Kurzvorstellung

Wir beraten Unternehmen in Zusammenarbeit mit der Finanzierungsgruppe Mittelstand zu den Themen Liquidität, Finanzierung, Cash Flow Optimierung und Factoring. Unsere Anbieter Vergleiche basieren nicht auf Algorithmen, sondern auf über 30 Jahren Beratungserfahrung, weit über 600 umgesetzten Projekten und den exzellenten Konditionen unserer Finanzierungspartner.

Sie dürfen von uns eine unabhängige und professionelle Beratung erwarten. Abgestimmt auf Ihre Anfrage erstellen wir einen transparenten Konditionen Vergleich ausgesuchter leistungsstarker Anbieter.

Auf Wunsch erhalten Sie eine detaillierte Kosten Nutzen Berechnung, abgestimmt auf die Parameter Ihres Unternehmens, selbstverständlich kostenfrei.